2022-10

深度 | 云南54家城投平台详尽数据挖掘

云南省经济财政实力较弱,债务负担偏重。

摘 要

核心假设风险。数据口径有偏差,城投平台信息不全,城投相关政策超预期。

云南省经济财政实力较弱,债务负担偏重

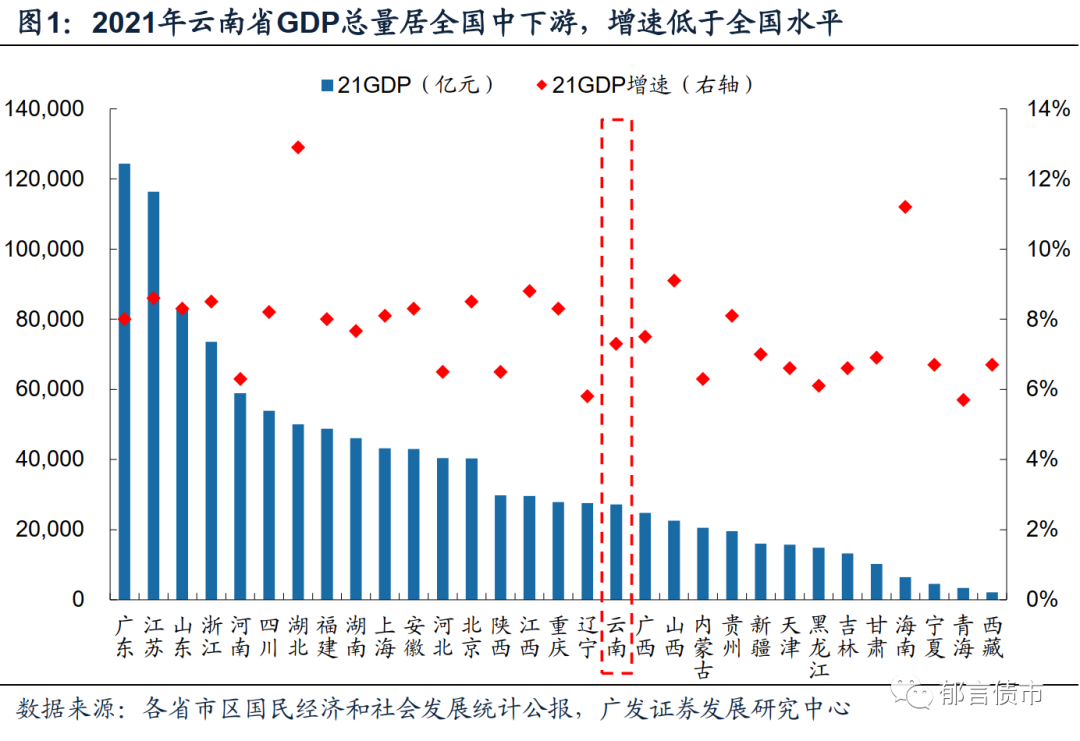

云南省经济实力较弱,2021年GDP增速低于全国水平。云南省2021年GDP为27147亿元,全国排名第18位;GDP增速为7.3%,低于全国水平;人均GDP为57686元/人,全国排名第23位。

云南省自然资源丰富,工业增长由“一烟独大”转为烟草和绿色能源双支柱驱动。云南省工业经济高度依赖烟草,是全球最大的优质烤烟产区,烟叶约占全国的45%,2021年烟草制品业增加值约占全省规模以上工业的1/4。绿色能源包括绿色铝和光伏两大产业,在魏桥、中铝等龙头企业带动下,铝加工企业快速集聚、产业链加快延伸,目前绿色铝产能占全国比重接近1/5。同时随着隆基、晶龙电子、宇泽半导体等水电硅材一体化项目建成投产,光伏产业也实现快速发展。得益于此,云南省绿色能源产业增加值占全省规模以上工业比重,由2018年的24.4%提升至2021年的32.2%。

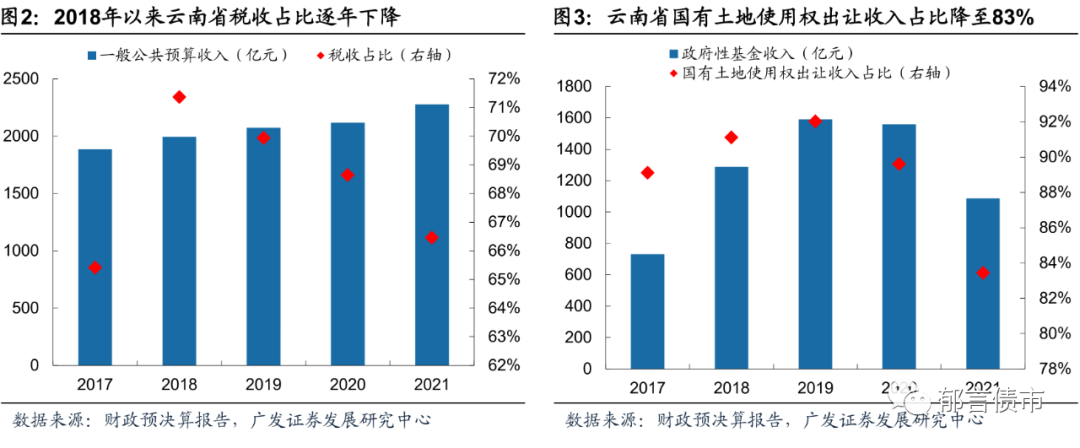

云南省财力较弱,对上级补助较为依赖。云南省2021年一般公共预算收入为2278亿元,排全国第20位;一般公共预算收入增速为7.6%,排全国第26位;税收收入为1514.2亿元,占比66.5%,相较2020年下降2.2个百分点。2021年政府性基金收入为1087亿元,相较2020年下滑30%,主要由于国有土地使用权出让收入下滑了35%。综合财力(一般公共预算收入+政府性基金收入+上级补助)对上级补助较为依赖,上级补助占综合财力的比重达53.3%。

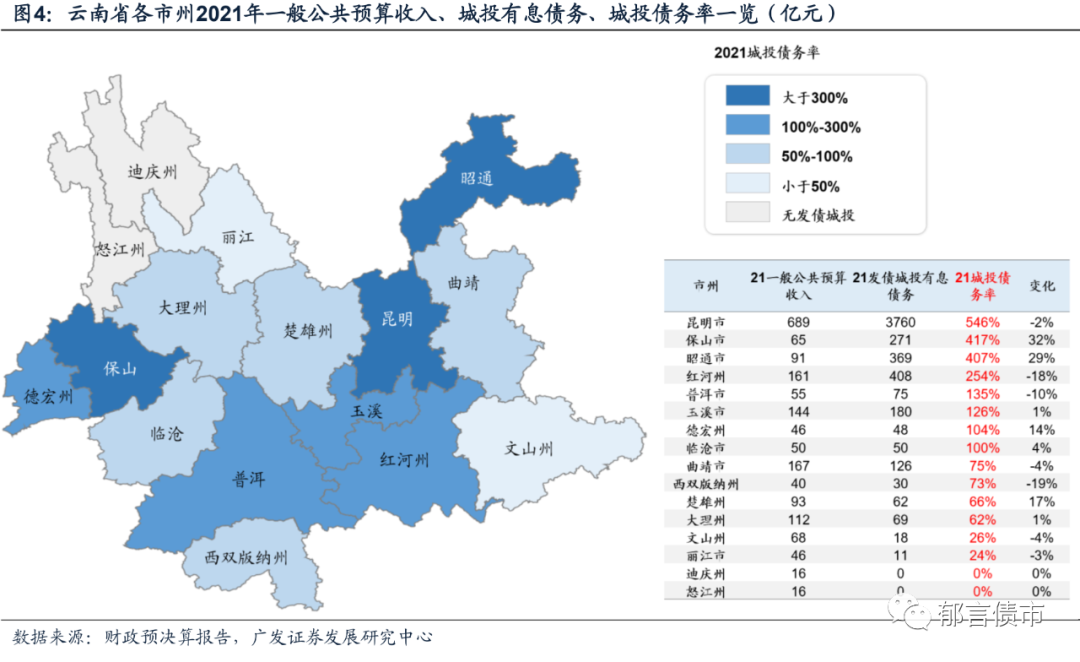

云南省债务负担偏重,2021年城投债务率(发债城投有息债务/一般公共预算收入,下同)和政府债务率(地方政府债务余额/一般公共预算收入)分别为693%和481%,从高到低分别排全国第5位和第6位。

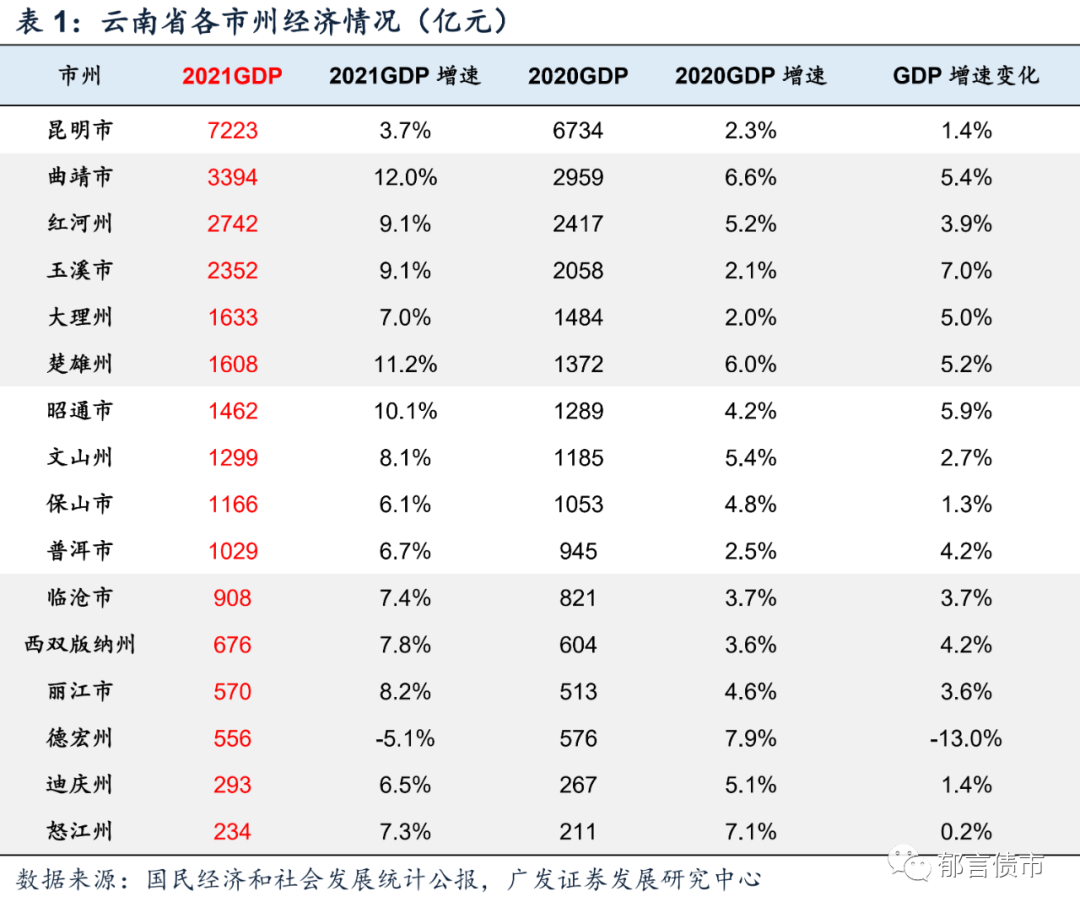

云南省各市州经济实力不均衡,呈现“中心强、四周弱”格局。云南省下辖16个市州,按GDP规模从高到低可以划分为四个梯队:昆明市一枝独秀,2021年GDP规模为7223亿元,约占全省GDP总量的27%,遥遥领先其他市州。第二梯队的曲靖市、红河州、玉溪市、大理州、楚雄州2021年GDP在1600-3400亿元。第三梯队的昭通市、文山州、保山市、普洱市2021年GDP在1000-1500亿元。第四梯队的临沧市、西双版纳州、丽江市、德宏州、迪庆州和怒江州经济实力较弱,GDP在1000亿元以下。

从GDP增速来看,曲靖市和楚雄州表现较好。曲靖市2021年GDP突破3000亿元,增速为12.0%,排省内第一,并且两年平均增速为9.3%,也排省内第一。楚雄州2021年GDP增速为11.2%,两年平均增速为8.6%,均排省内第二。而德宏州2021年GDP增速为-5.1%,主要由于下辖的瑞丽市疫情较为严重,其GDP增速为-18%,对德宏州拖累明显。

(二)各市州财政自给率偏低,红河州和西双版纳州2021年城投债务率下降较多

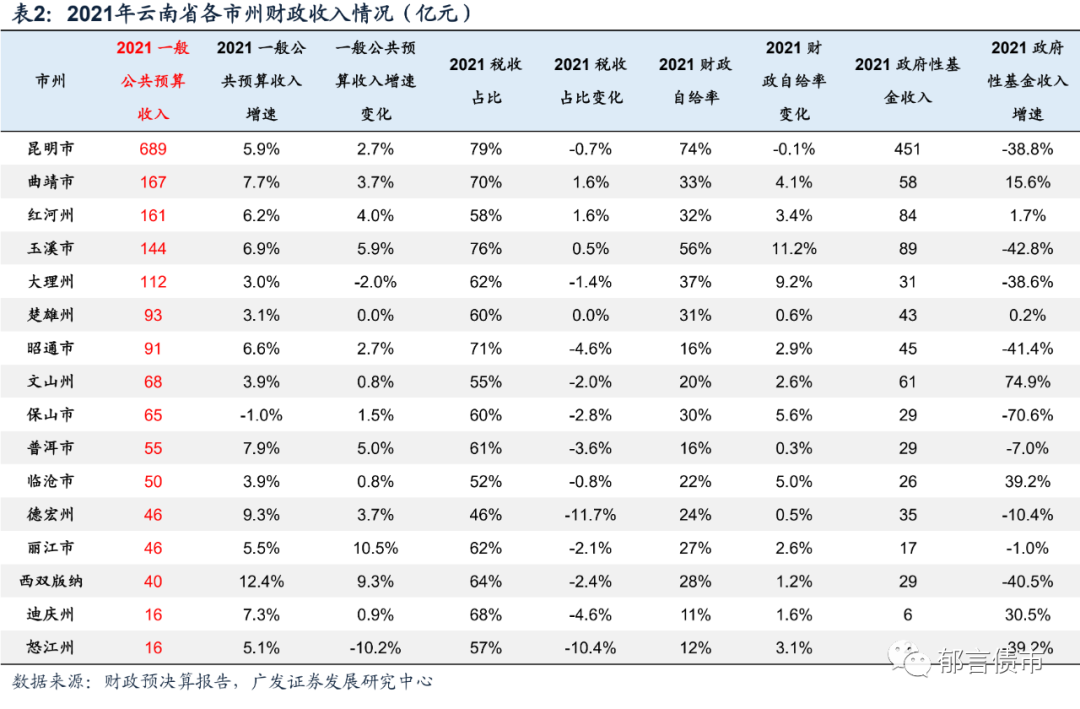

云南省各市州财政较依赖上级补助,财政自给率普遍较低。2021年云南省除昆明市财政自给率为74%外,大部分市州财政自给率在35%以下,其中文山州、昭通市、普洱市、怒江州和迪庆州低于20%。

昆明市财政实力较强,2021年一般公共预算收入为689亿元,位列全省第一位,远高于其他市州。收入质量方面,昆明市2021年税收收入占比为79%,相较2020年下降0.7个百分点。债务负担方面,昆明市2021年城投债务率为546%,相较2020年小幅下降1.7个百分点。

位列GDP第二梯队的曲靖市、红河州、玉溪市、大理州、楚雄州一般公共预算收入介于90-170亿元。玉溪市收入质量较高,2021年税收收入占比达76%,仅次于昆明市,而红河州税收收入占比较低,为58%。债务负担方面,曲靖市、大理州和楚雄州2021年城投债务率处于较低水平,小于100%。红河州城投债务率相较2020年下降18.1个百分点至254%,债务压力有所减轻。

位列GDP第三梯队的昭通市、文山州、保山市、普洱市一般公共预算收入介于50-95亿元。其中2021年普洱市一般公共预算收入增速相较2020年上升5个百分点至7.9%,增速位列全省第三名。文山州政府性基金收入增速为74.9%,改善明显。保山市一般公共预算收入增速为负,并且2020年增速也为负。收入质量方面,昭通市税收收入占比较高,为71%,居全省第三位。债务负担方面,2021年保山市和昭通市城投债务率分别为417%和407%,从高到低分别排全省第二和第三位,而文山州城投债务率仅为26%,债务负担较小。

位列GDP第四梯队的临沧市、西双版纳州、丽江市、德宏州、迪庆州、怒江州一般公共预算收入在50亿元以下,财政自给率均低于30%,财政实力较弱。其中2021年西双版纳州和德宏州一般公共预算收入增速较高,分别为12.4%和9.3%,排省内前二。丽江市一般公共预算收入增速由负转正,有所改善。债务负担方面,除德宏州外,其余市州城投债务率均在100%以下。西双版纳州2021年城投债务率相较2020年下降18.6个百分点至73%,降幅省内最大,迪庆州与怒江州目前无发债城投。

综合经济、财政、债务来看,昆明市和曲靖市资质相对较好,红河州、玉溪市、大理州、楚雄州、文山州处于中游水平,昭通市、保山市、普洱市、丽江市、西双版纳州、临沧市、德宏州、迪庆州和怒江州资质相对较弱。

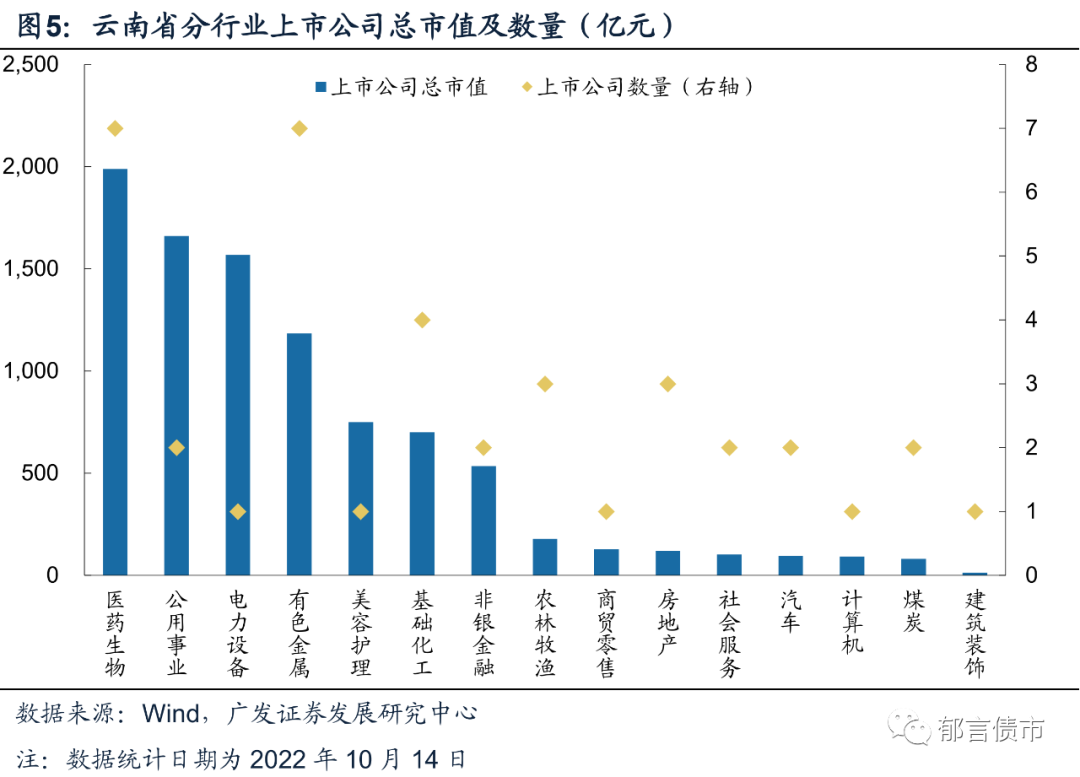

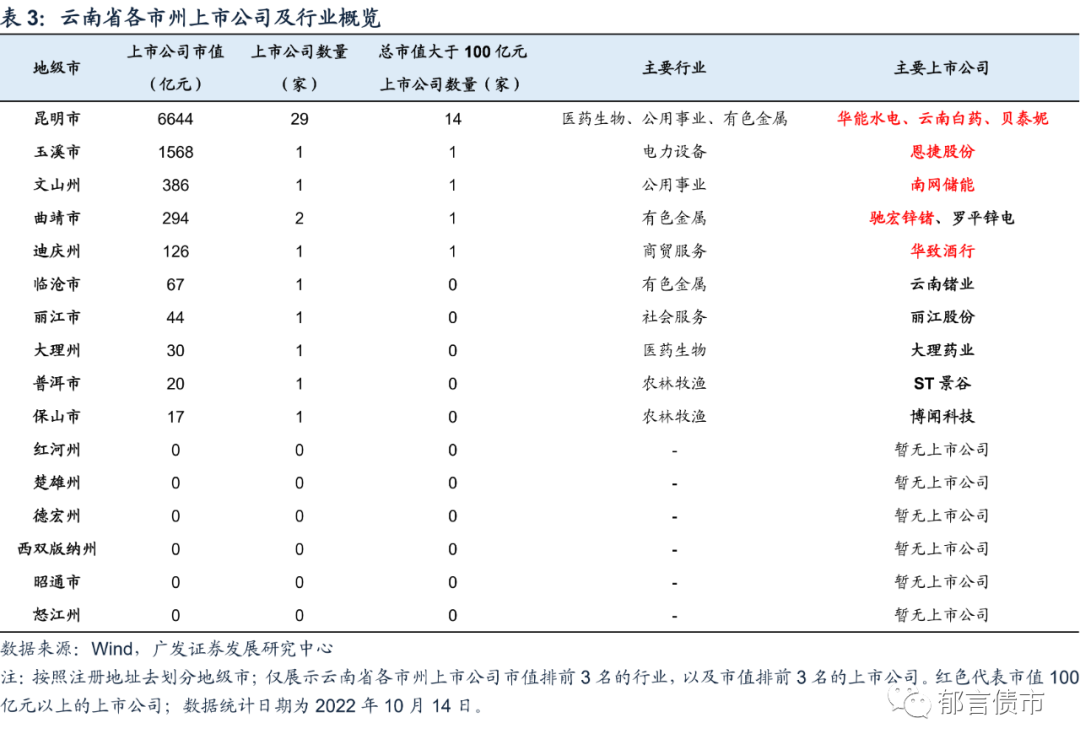

云南省上市公司数量居全国下游,金融资源相对有限

(一)A股上市公司数量居全国下游水平,主要集中在省会昆明市

截至2022年10月14日,注册地址在云南省的A股上市公司有39家,排全国第21位,总市值9196亿元,排全国第20位,处全国下游水平。从行业分布来看,主要集中在医药生物、公用事业、电力设备、有色金属四大行业,合计占全省上市公司总市值近七成,其中以云南白药为代表的医药生物行业上市公司总市值为1988亿元,占全省上市公司总市值的21.6%。

分市州来看,上市公司主要集中在省会昆明市,共有29家A股上市公司,其中14家公司市值超过100亿元,总市值达6644亿元,数量和市值均占全省七成以上,主要分布在医药生物、公用事业和有色金属三个行业,占全市总市值的61.1%,华能水电、云南白药、贝泰妮等市值靠前。其余市州上市公司数量很少,不超过2家,大部分总市值在100亿元以下。玉溪市因为有云南省市值最大的上市公司恩捷股份,总市值达1568亿元,排全省第2位。

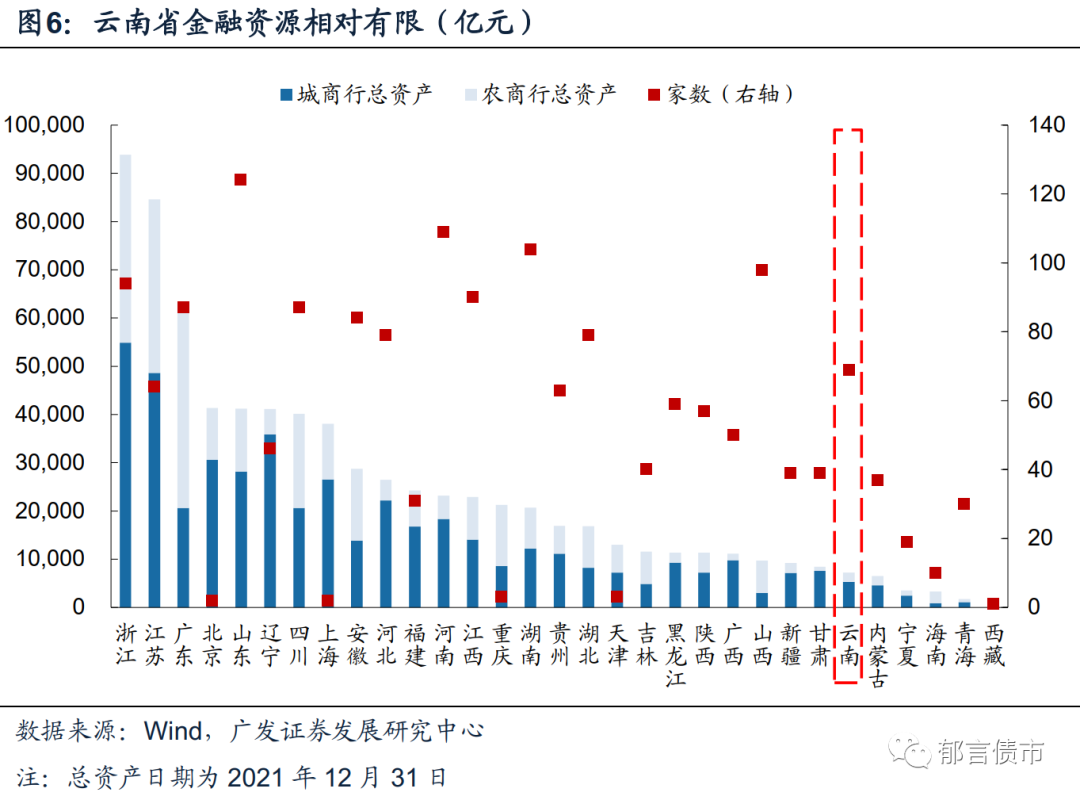

(二)银行金融资源相对有限,昆明市和曲靖市股份行网点数量相对较多

云南省本地银行数量为69家,居全国第12位,其中城商行3家,农商行66家,披露数据的城农商行总资产在7000亿元左右,处于全国下游水平。分市州来看,昆明市城农商行资源最丰富,总资产为3319亿元。其次是玉溪市、曲靖市和红河州,城农商行总资产在500-2000亿元。其余市州城农商行总资产均在200亿元以下。

截至2022年10月14日,云南省仅3家城商行有存量债,分别为富滇银行、红塔银行和曲靖市商业银行。截至2021年末,这3家银行总资产合计5322亿元。2007年12月,富滇银行在原昆明市商业银行基础上重组成立,是云南省唯一的省属城商行,与老挝外贸大众银行合资设立老中银行,是全国第一家在境外设立合资银行的城商行。

股份行资源方面,昆明市和曲靖市有网点的股份行数量相对较多,其余大部分市州有网点的股份行数量不超过2家。其中昆明市有11家股份行设立网点,仅浙商银行暂未设立网点。曲靖市、玉溪市、红河州和大理州设有网点的股份行数在4-9家,其余市州有网点的股份行数量不超过2家。

总体来看,云南省上市公司及金融资源相对有限,且主要集中在昆明市。昆明市上市公司数量和总市值占比超过全省7成,城农商行总资产规模最大,仅浙商银行未在当地设立网点,这与其作为省会城市的政治地位及较强的经济财政实力相匹配。玉溪市和曲靖市为第二梯队,上市公司总市值在290亿元以上,城农商行总资产相对较大,2021年GDP和财政收入排名亦位居省内前列。其余市州金融资源相对有限,股份行网点数量均在5家以下,上市公司资源也较少。

云南省城投债概览和主要平台梳理

(一)近两年云南省城投有息债务增速放缓,部分市州非标占比偏高

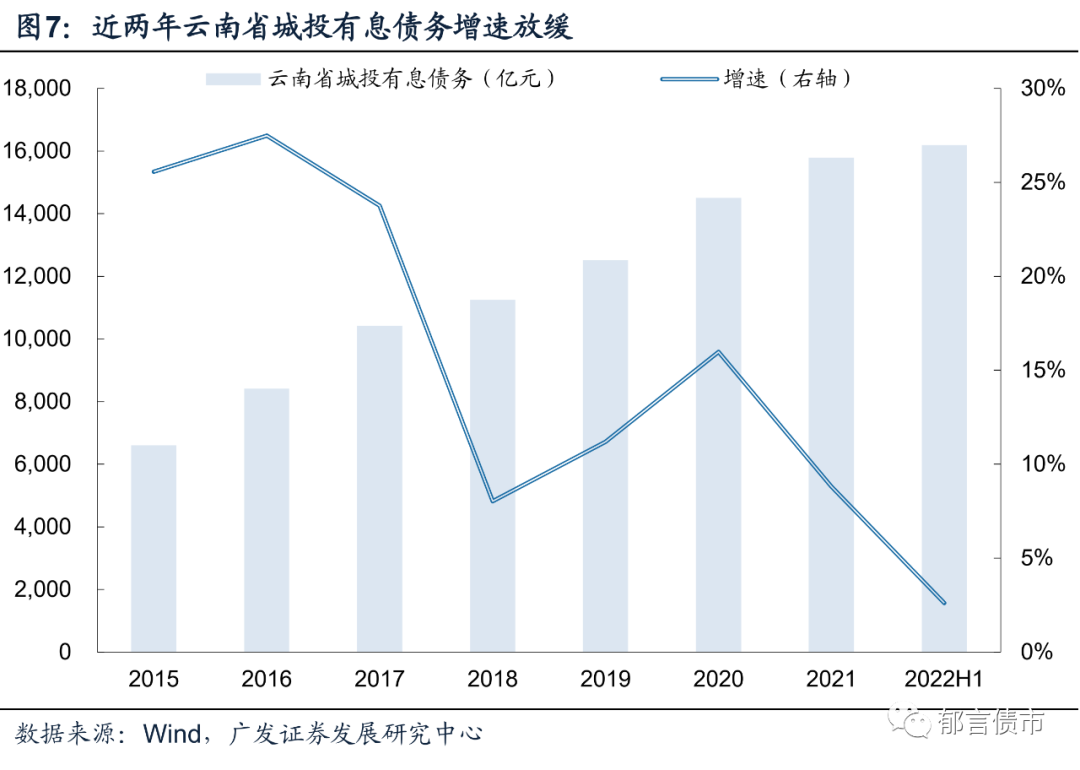

2015-2020年当中,除2018年外,云南省城投有息债务保持10%以上的高速增长,2021年增速降至8.8%。2022上年半云南城投有息债务相较2021年末仅增加412.7亿元,增速进一步降至2.6%。

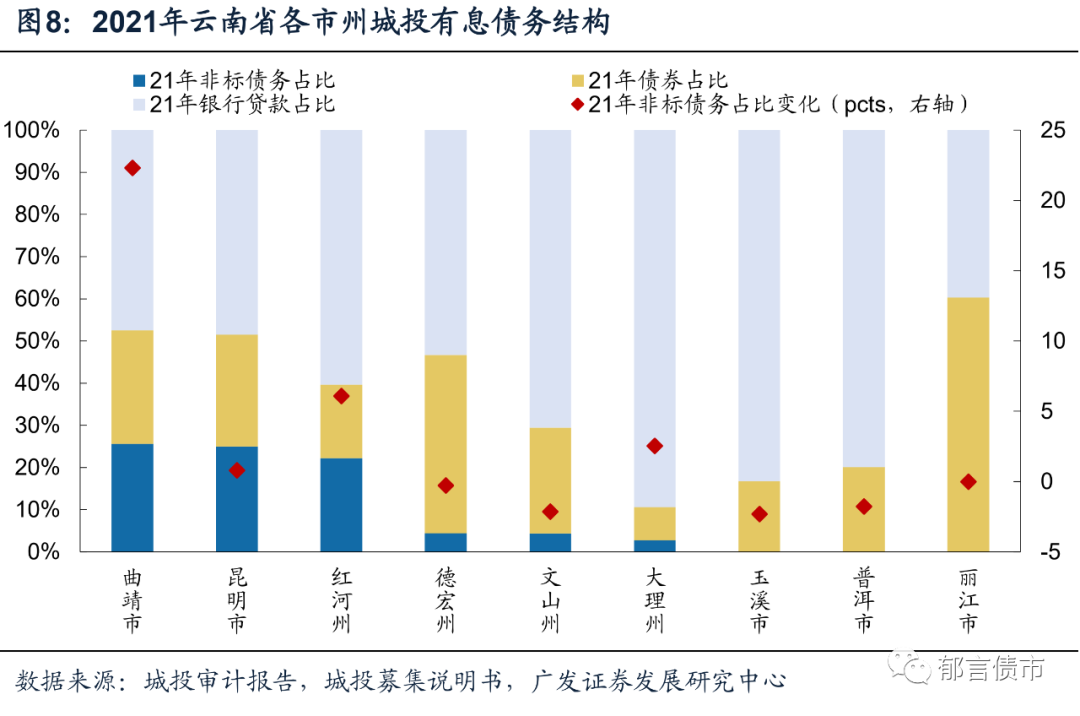

整体来看,2021年云南省城投有息债务中非标、债券和银行贷款分别占比11.8%、19.5%和68.7%,非标占比偏高。其中曲靖市、昆明市和红河州2021年城投非标债务占比在20%以上的较高水平,其余市州非标债务占比较低,均在5%以下。丽江市和德宏州城投债券占比偏高,在40%以上。大理州、临沧市和玉溪市城投主要依靠银行融资,银行贷款占比在80%以上。

从非标债务占比变化来看,2021年玉溪市、文山州、普洱市和德宏州实现下降。昆明市和大理州非标债务占比小幅上升,红河州和曲靖市非标债务占比上升幅度较大,超过6个百分点,均是由于非标债务增速显著大于有息债务增速。

(二)云南省存量城投债主要集中在省本级和昆明市

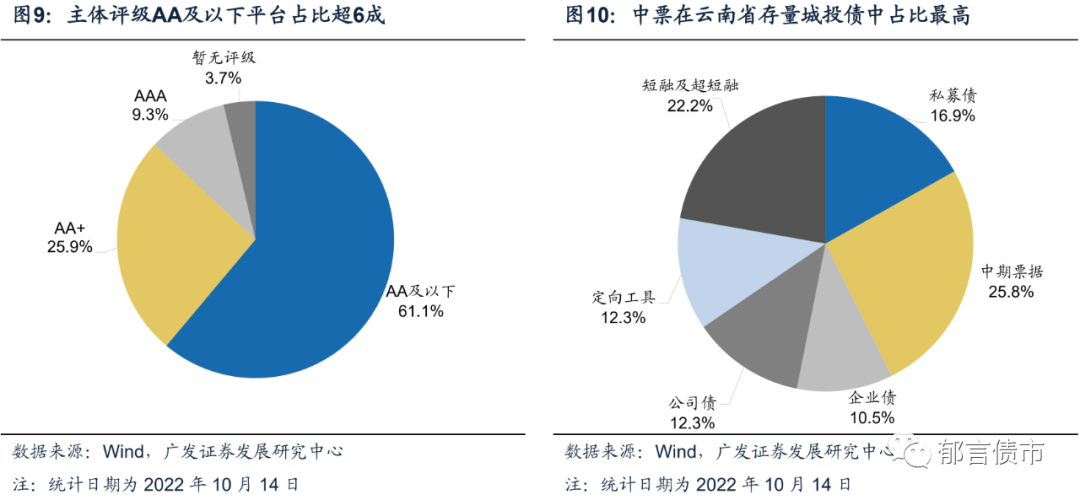

截至2022年10月14日,云南省城投平台存量债余额为2071.8亿元,涉及发行人54家。从发行人主体评级来看,AA及以下平台占比超6成;AAA和AA+平台分别为5家和14家,占比分别为9.3%和25.9%。从债券类型来看,中票余额最大,为533.8亿元,占比25.8%。短融及超短融次之,为460.5亿元,占比22.2%。其余债券类型占比介于10%-20%。

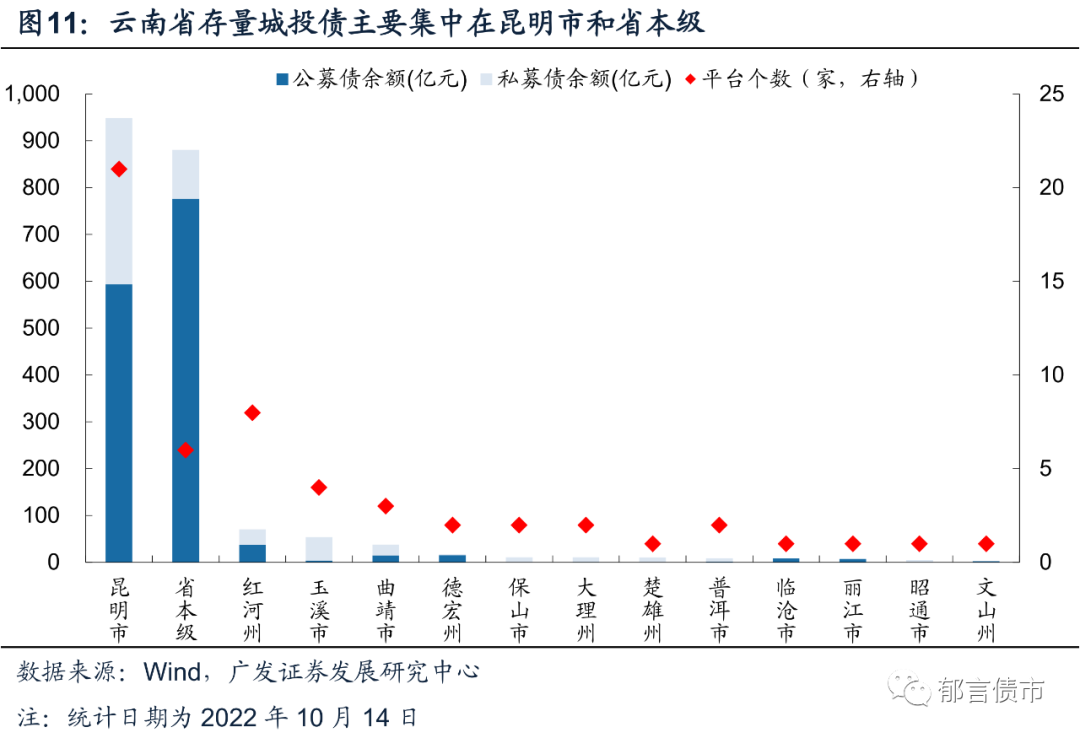

从区域分布来看,云南省存量城投债主要集中在昆明市和省本级,分别为948.4亿元和880.4亿元,合计占比近9成。其中昆明市涉及城投平台数量最多,为21家。其次是红河州、玉溪市和曲靖市,存量城投债规模在35-75亿元,平台数量为3-8家。其余市州存量城投债规模在20亿元以下,平台数量不超过2家。

(三)2023年4月是云南省城投债到期高峰

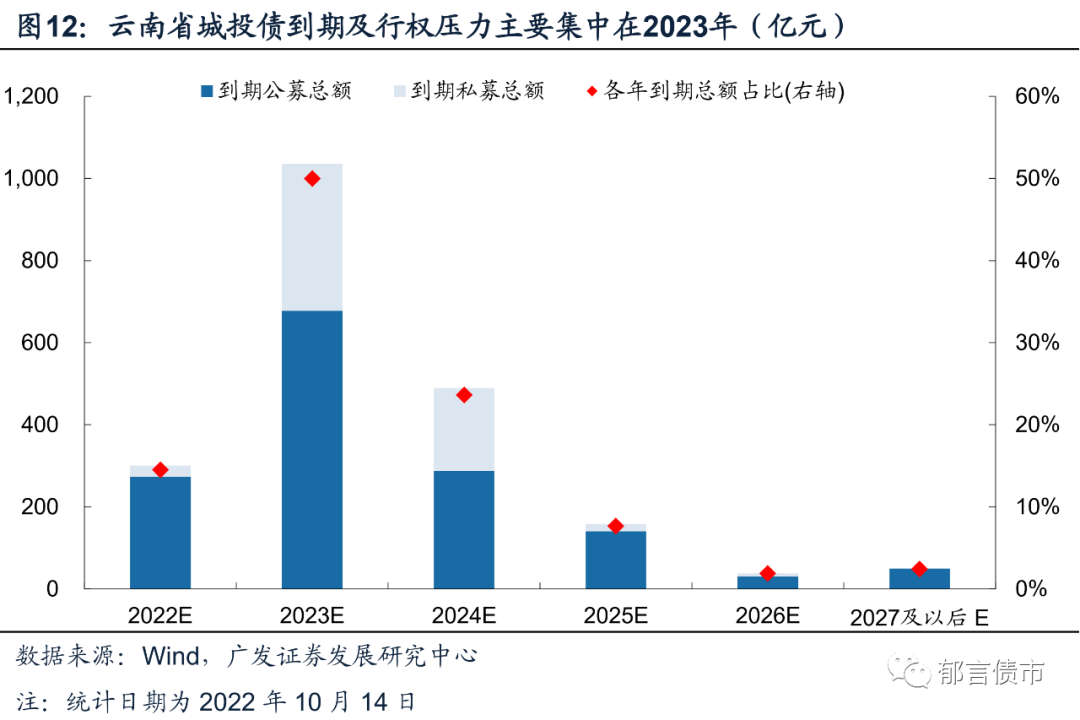

云南省城投债到期及行权压力主要集中在2023年,到期及行权规模在1035亿元,约为存量债规模的一半。其次为2024年,到期及行权规模为489.2亿,占存量债的23.6%。2025年云南省城投债到期及行权规模则大幅下降至158.8亿元,仅占存量债的7.7%。

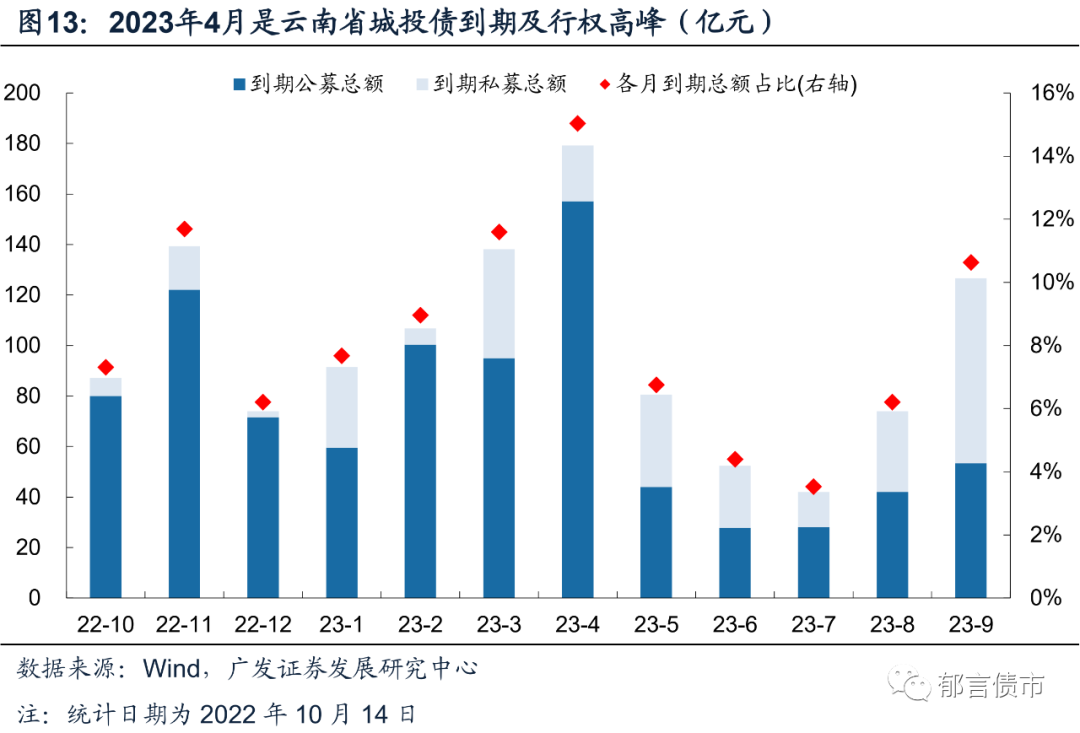

从未来一年月度到期及行权节奏来看,2023年4月是高峰,到期及行权规模为179.2亿元,占一年内到期及行权总规模的15.0%。2022年11月、23年2月、3月、9月到期及行权规模也相对较高,在100-140亿元,其余月份到期及行权规模在100亿元以下。

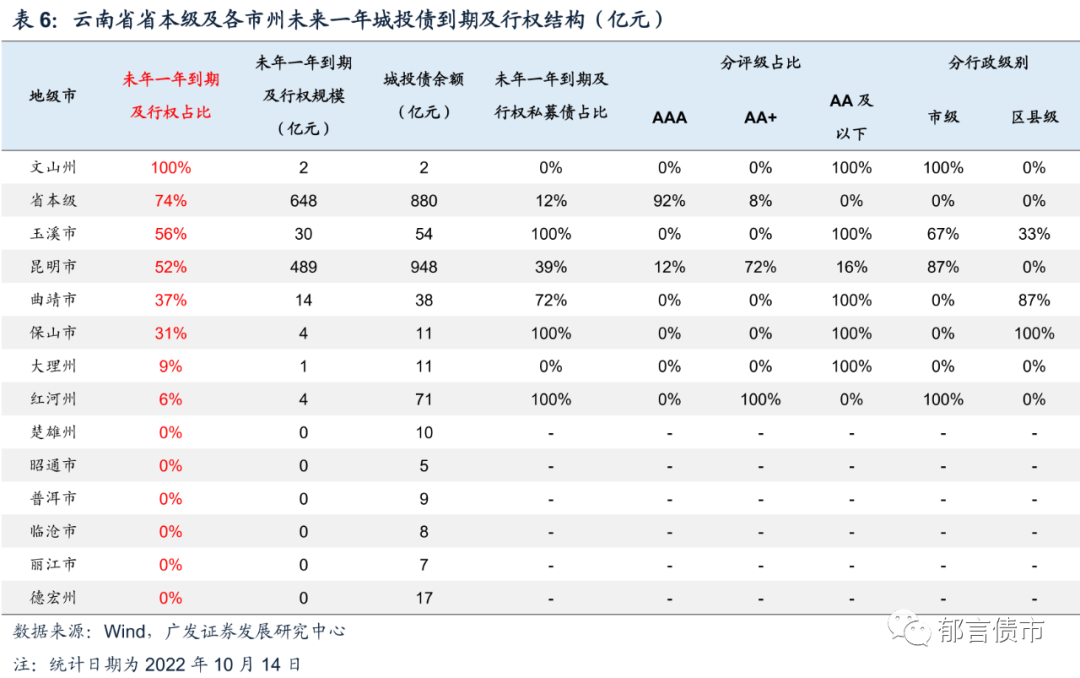

分区域来看,文山州、省本级、玉溪市和昆明市未来一年城投债到期及行权占比相对较高,均在50%以上。其中省本级和昆明市未来一年到期及行权规模也较大,分别为648亿元和489亿元,合计占全省未来一年到期及行权规模的95.4%,而文山州和玉溪市规模较小,分别为2亿元和30亿元。其余市州未来一年到期及行权规模均较小,在15亿元以下。

(四)云南省各市州城投债平均估值均处于5.5%以上

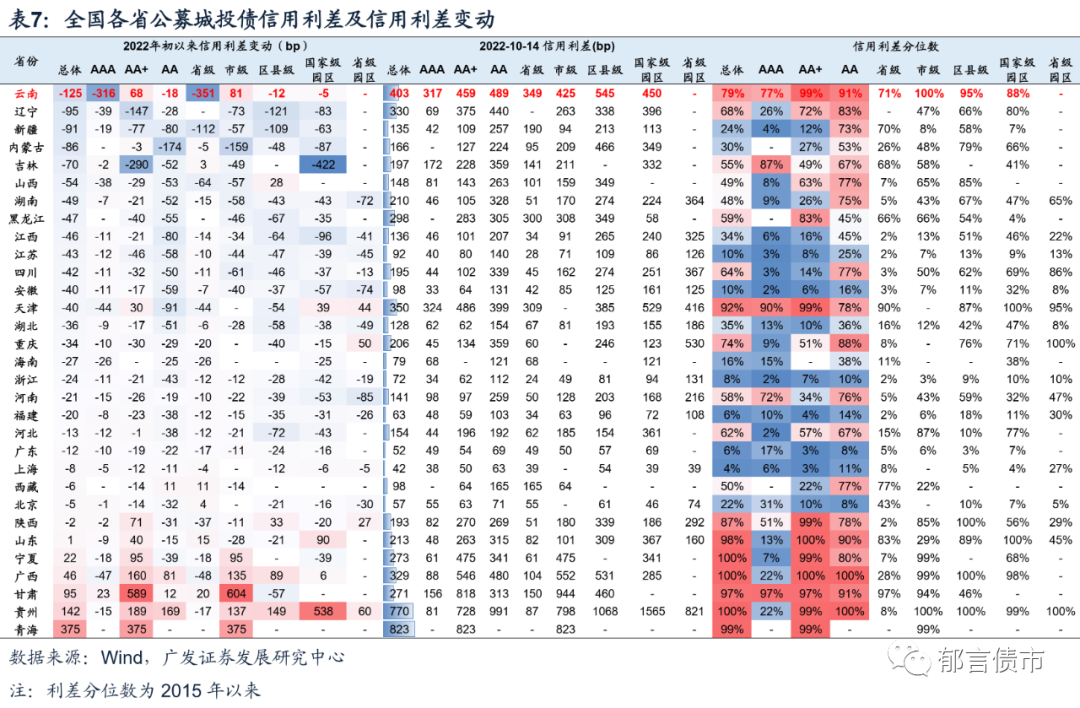

2022年以来,云南省城投债整体信用利差压缩幅度较大,主要由AAA和省级平台带动。截至2022年10月14日,云南省公募城投债信用利差为403bp,较年初收窄125bp,但仍处于历史79%的高分位数。同时,云南省内部利差表现分化明显,AAA和省级城投债利差大幅压缩,分别压缩316bp和351bp,而AA+和市级城投债利差走扩。资产荒背景下,投资者倾向于在云南省内投资短久期核心平台获取收益,而其他平台认可度依然较低。

此外,云南省公募城投债利差10月进一步大幅收窄,主要与云南康旅存续债券于2022年10月13日完成提前兑付,不再纳入样本券有关。2022年9月21日云南康旅及子公司债券持有人会议通过提前兑付存续债券的议案,并于10月13日完成提前兑付。2022年10月14日相较于9月末,云南省城投债整体利差进一步收窄53bp,尤其省级城投债利差大幅收窄116bp,主要由于利差较高的云南康旅债券不在样本中。

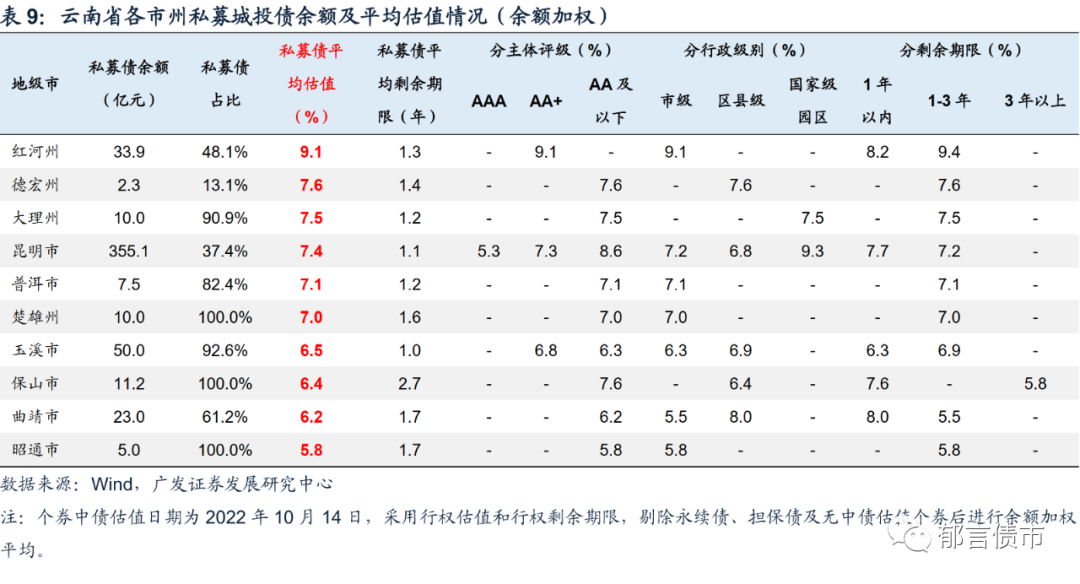

云南省城投债以公募债为主,占比70.1%,私募债占比29.9%。分市州来看,文山州、临沧市和丽江市全部为公募债,德宏州、昆明市和红河州公募债占比在50%-90%之间。而保山市、楚雄州、昭通市、大理州和玉溪市私募债占比在90%以上。

从公募城投债平均估值来看,各市州均在5.5%以上,文山州和德宏州相对较高,分别为11.3%和8.1%。文山州和德宏州经济财政实力相对较弱,2021年一般公共预算收入分别为68亿元和46亿元,处于省内偏低水平。并且样本券均为区县级城投发行,资质偏弱。临沧市、红河州和曲靖市公募债平均估值介于6.5%-7.5%之间。普洱市和昆明市公募债平均估值在6%以下,其中昆明市经济财政实力相对较强。

从私募城投债平均估值来看,除昭通市外,其余市州均在6%以上。其中红河州、德宏州和大理州相对较高,在7.5%及以上。昆明市、普洱市、楚雄州和玉溪市平均估值介于6.5%-7.5%之间。保山市、曲靖市和昭通市平均估值在6.5%以下。

(五)云南省主要城投平台梳理

我们重点选取了存量债规模相对较大的省本级、昆明市、红河州和玉溪市,分别从产业结构和平台概况方面进行详细分析。

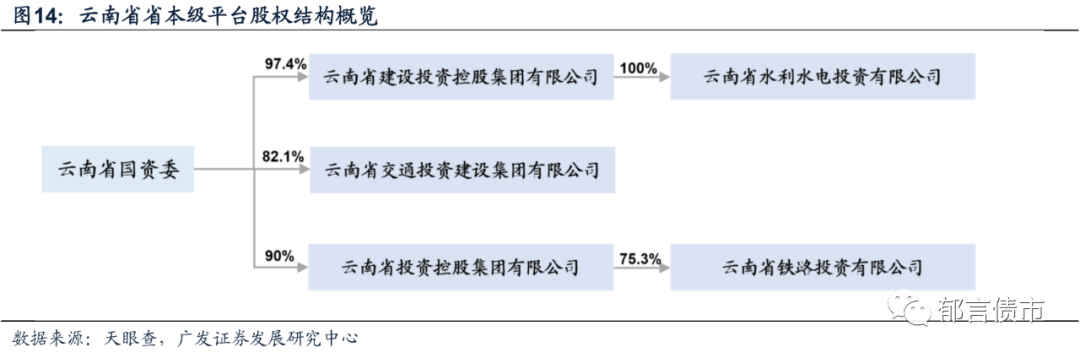

1. 省本级

目前云南省本级有5家存量债平台,实际控制人均为云南省国资委。其中,云南省建设投资控股集团有限公司(“云南建投”)、云南省交通投资建设集团有限公司(“云南交投”)、云南省投资控股集团有限公司(“云投集团”)2021年末资产规模在5000亿元以上,主体评级均为AAA。云南省水利水电投资有限公司(“云南水投”)和云南省铁路投资有限公司(“云南铁投”)资产规模相对较小,2021年末分别为1388亿元和697亿元,云南水投为云南建投的子公司,云南铁投为云投集团的子公司。

从职能划分来看,云南建投主要负责云南省公路、市政工程、保障房及棚户区改造等项目建设,云南水投主要负责云南省水利项目的建设运营,收入主要来源于售水、售电和贸易业务。云南交投和云南铁投为交通类平台,其中云南交投主要负责云南省高速公路建设运营,截至2021年末公司共经营管理收费公路68条,收费里程4945.95公里。云南铁投主要负责云南省铁路基础设施建设,存续债券73.6亿元,除9.5亿元超短融外,其余均为私募债。

云投集团是云南省重要的国有资本运营主体,公司业务多元化程度较高,涉及资源开发业、制造业、金融业、旅游业、商贸劳务业等板块。2021年12月8日,云投集团收到云南省国资委的通知,省国资委拟将其持有的云南省国有股权运营管理有限公司(“股权运营公司”)100%股权划转注入,股权运营公司为优质上市公司云南白药的第一大股东。2022年9月30日,云投集团发布公告称,云南省国资委同意将公司所持云南省康旅控股集团有限公司44.9173%股权无偿划转至云南省国资委。除云南交投存量债平均估值较低外(3.2%),其余4家存量债平均估值均处于4.5%以上的偏高水平。

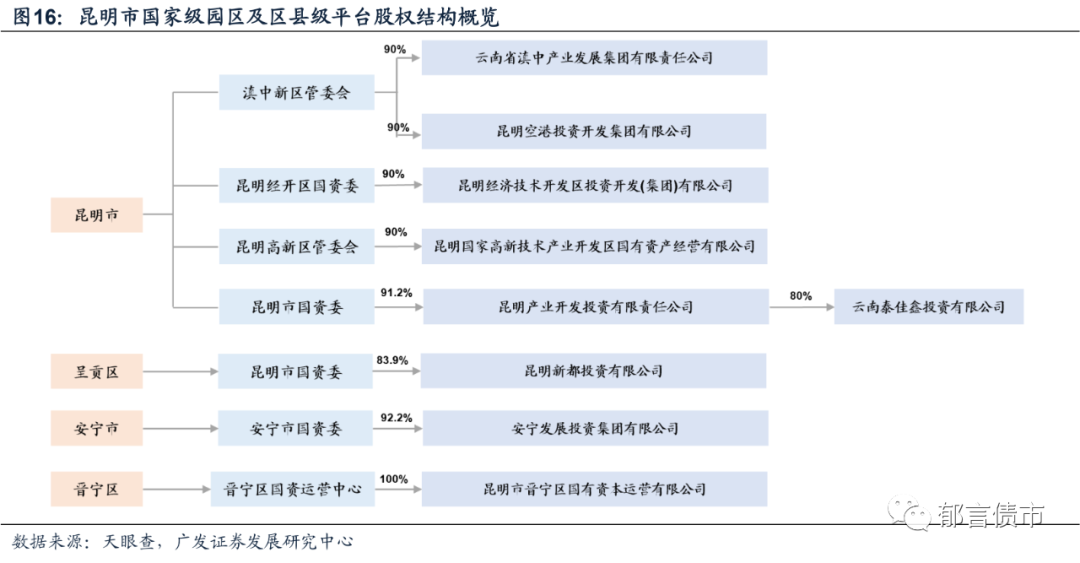

2. 昆明市

昆明市为云南省会,是国务院批复确定的中国西部地区重要的中心城市之一,下辖呈贡区、五华区、盘龙区、官渡区、西山区、东川区、晋宁区7个区,安宁市1个县级市,富民县、宜良县、嵩明县、石林彝族自治县、禄劝彝族苗族自治县、寻甸回族彝族自治县6个县。

产业结构方面,昆明市三次产业比重由2020年的4.6:31.2:64.2微调至2021年的4.6:31.7:63.7,烟草、冶金和化工等是昆明市传统优势产业,代表企业有红云红河烟草、昆明钢铁、云南铜业、云天化等。此外旅游业也是昆明市主导产业之一,受疫情影响,昆明市2020年接待游客人数和旅游总收入分别同比下降26.8%和30.5%。随着疫情防控常态化,昆明市旅游业有所恢复,2021年接待游客1.7亿人次,同比增长27.2%;旅游总收入2308.46亿元,同比增长21.5%。2022年上半年累计接待游客1.04亿人次,同比增长0.47%。

平台概况方面,昆明市共有21家存量债平台,其中市级平台12家,国家级园区平台5家,区县级平台3家,其他园区平台1家。昆明市市级平台较多,存续债平均估值大部分处于5%以上的较高水平,按照其职能大致可以划分为交通类、国有资本运营类、公用事业类、基建类等,但我们也发现大部分市级平台都或多或少有些土地开发整理业务。

交通类平台包括4家,分别为昆明市交通投资有限责任公司(“昆明交投”)、昆明交通产业股份有限公司(“昆明交产”)、昆明市高速公路建设开发股份有限公司(“昆明高速”)、昆明轨道交通集团有限公司(“昆明轨交”)。前三者主要负责高速公路建设运营,昆明交产为昆明交投子公司,截至2022年3月末,昆明交产和昆明高速控股运营的高速公路各为4条。昆明轨交则主要负责轨道交通建设运营,截至2022年3月末,公司地铁运营里程合计96.2公里,存续债平均估值为市级平台中最低,仅为3%。

国有资本运营类平台包括3家,分别为昆明产业开发投资有限责任公司(“昆明产投”)、昆明发展投资集团有限公司(“昆明发投”)、昆明市国有资产管理营运有限责任公司(“昆明国资”)。昆明产投业务板块涵盖民爆产品、投资、电机制造、商品销售等,此外还有土地开发整理业务。昆明发投营业收入主要来源于加油(气)站特许经营权、房地产销售、商品销售等业务。昆明国资除了现代物流、股权投资等经营性业务外,还有少量铁路基建、土地开发整理等城投类业务。

公用事业类平台包括2家,分别为昆明滇池投资有限责任公司(“昆明滇投”)、昆明自来水集团有限公司(“昆明自来水”)。昆明滇投是滇池流域水污染治理的唯一投资建设主体,主要负责污水处理和中水销售,也有少量土地开发整理业务。公司短期债务占比偏高,2021年末为45.5%。昆明自来水主要负责自来水销售,目前仅存续一只私募债“20昆自01”。

基建类平台包括3家,分别为昆明市城建投资开发有限责任公司(“昆明城投”)、昆明市土地开发投资经营有限责任公司(“昆明土发”)、昆明市公共租赁住房开发建设管理有限公司(“昆明公租”)。昆明城投主要业务为基建、土地开发整理,昆明土发在此基础上增加了保障房建设业务。昆明公租是昆明市公租房建设和运营的唯一主体,公司有息债务中债券占比偏高,2021年末为52.8%。

国家级园区平台方面,滇中新区有2家,分别为云南省滇中产业发展集团有限责任公司(“云南滇中产发”)和昆明空港投资开发集团有限公司(“昆明空港投资”)。昆明经济技术开发区、昆明高新技术产业开发区和嵩明杨林经济技术开发区各有1家。

云南滇中产发主要负责滇中新区基建、土地开发整理、保障房建设等业务。公司2021年实现营业收入92.9亿元,主要由商品贸易业务贡献,占比95%,但商品贸易业务毛利率很低,在0.5%以下。有息债务中非标占比偏高,2021年末为21.5%。公司受限资产规模较大,2022年3月末为171.7亿元,占同期净资产的105.9%。公司存续债券平均估值较高,达9.7%,2021年以来未再新发行债券。

区县级平台方面,安宁市、呈贡区和晋宁区各有1家平台,分别为安宁发展投资集团有限公司(“安宁投资”)、昆明新都投资有限公司、昆明市晋宁区国有资本运营有限公司。目前仅安宁投资有存续公募债,其余2家平台只有私募债。安宁投资是安宁市唯一的发债平台,安宁市财力相对较强,2021年一般公共预算收入为54亿元。公司主要负责安宁市基础设施建设、土地开发整理、供水等城投类业务,2021年营收中58.6%来自城投类业务。有息债务中非标占比偏高,2021年末超过40%。公司对外担保规模较小,2021年末为1.08亿元,且均为对国企及事业单位担保。

3. 红河州

红河州位于云南省东南部,是多民族聚居的边疆少数民族自治州,下辖蒙自市、个旧市、开远市、弥勒市4个县级市,建水县、石屏县、泸西县、绿春县、元阳县、红河县、金平苗族瑶族傣族自治县、屏边苗族自治县、河口瑶族自治县9个县。

产业结构方面,2021年红河州三次产业结构由2020年的14.3:38.9:46.8调整为2021年的13.5:40.8:45.7,第二产业占比有所提升。红河州围绕烟草、先进制造业、有色金属及新材料等支柱产业,全产业链重塑支柱产业发展新优势,重点打造绿色能源、绿色食品、健康生活目的地“三张名片”。

平台概况方面,红河州共有8家存量债平台,其中市级平台3家,区县级平台5家。3家市级平台分别为红河发展集团有限公司(“红河发展集团”)、红河州开发投资控股集团有限公司(“红河开投”)、红河州开发区投资建设集团有限公司。

红河发展集团是红河州资产规模最大的平台,2021年末资产规模达863.8亿元,是红河州最重要的基础设施、扶贫工程承接主体,还有高速公路建设运营、水务、贸易等业务。公司目前境内存量债余额为19.95亿元,均为私募债,另外还有1.08亿美元海外债。红河开投是红河发展集团子公司,主要负责高速公路建设运营。2021年末应收类款项来自政府占比63.8%,其中应收红河州财政局款项54.1亿元。公司有息债务中非标占比较高,2021年末占比32%。

区县级平台层面,蒙自市和弥勒市各有2家平台,开远市有1家平台。蒙自新型城镇化开发投资有限责任公司是蒙自市资产规模最大的平台,主要负责基础设施建设,还有商品贸易业务。2021年公司实现营业收入28.7亿元,商品贸易业务占比较高,为61.4%。公司有息债务以银行贷款为主,2021年末占比77.7%。

4. 玉溪市

玉溪市位于滇中腹地,被誉为“云烟之乡”,下辖红塔区和江川区2个区,澄江市1个县级市,通海县、华宁县、易门县、峨山彝族自治县、新平彝族傣族自治县、元江哈尼族彝族傣族自治县6个县。

产业结构方面,玉溪市三次产业占比由2020年的10.1:42.0:47.9调整为2021年的10.1:43.5:46.4。烟草产业是玉溪市的传统支柱产业,红塔集团是行业标杆企业。2022年上半年,玉溪市烟草制品业实现利润总额64.4亿元,增长11.4%,占全市制造业利润的79.8%。

平台概况方面,玉溪市共有4家存量债平台,其中市级平台2家,区县级平台2家。市级平台为玉溪市开发投资有限公司(“玉溪开投”)和玉溪市家园建设投资有限公司(“玉溪家园建投”),区县级平台为新平县城镇建设投资有限公司(“新平城投”)和玉溪市红塔区国有资产经营有限责任公司(“红塔国资”),新平城投和红塔国资为玉溪开投子公司。

玉溪开投是玉溪市资产规模最大的主平台,负责玉溪市基础设施建设,还有粮油销售、建材销售等业务。2021年公司实现营收23.6亿元,其中粮油销售占比53%,工程及管理费占比26%。公司目前仅存续一只私募债,行权剩余期限为1.7年,行权估值为6.8%。

作者:

刘 郁,SAC 执证号:S0260520010001,SFC CE No.BPM217,邮箱:shliuyu@gf.com.cn

姜 丹,SAC 执证号:S0260520030001,邮箱:jiangdan@gf.com.cn

法律声明

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

公司新闻

公司新闻 行业资讯

行业资讯 政策法规

政策法规